Cycle de vie des cartons. Vidéo : Les cartonnages Huteau,fabricant d'emballages en carton. Mobilier et meuble en carton. Banque de France : données sectorielles industrie papier. Analyse financière - Le compte de résultat (1/4) La deuxième pièce maîtresse des comptes d'une société est le compte de résultat.

Nous avions vu précédemment que le Bilan était " une photographie " à un instant donné des biens et des engagements de l'entreprise acquis tout au long de sa vie. Le compte de résultat lui, ne s'intéresse pas au passé mais uniquement à l'année qui vient de s'écouler. Si on peut lire le résultat d'une société sur un bilan, nous ne pouvons pas connaître dans le détail comment il a été réalisé Cette tâche est l'objectif du compte de résultat : en recensant précisément les charges et les produits de l'entreprise au cours de l'année il permet de déterminer précisément ce qui a contribué à un bon résultat ou à une perte. Cette première leçon sur le compte de résultat va s'attacher à en présenter les principales rubriques, introduction indispensable à sa compréhension, pour exploiter dans la leçon suivante les différents ratios financiers utilisables sur ce document comptable.

Vous avez aimé cet article ? SIG Cours. Définition : Crédit-bail. Mieux connue sous le nom de " leasing ", il s'agit d'une opération financière par laquelle une entreprise donne en location des biens d'équipement, un fonds de commerce, de l'outillage, une voiture, un parc automobile ou des biens immobiliers à un preneur qui à un moment quelconque du contrat mais, le plus souvent à l' échéance, peut décider de devenir propriétaire du ou des biens qui en ont été l'objet.

Le contrat contient donc de la part du bailleur, une promesse unilatérale de vente dont la réalisation reste subordonnée au paiement du prix fixé à l'avance augmenté des intérêts et des frais. En cas de cession de biens compris dans une opération de crédit-bail, le cessionnaire est tenu des mêmes obligations que le cédant qui reste garant de l'exécution du contrat. Textes Loi n°66-455 du 2 juillet 1966 relative aux entreprises pratiquant le crédit-bail. Bibliographie Bergeron (J. Quelques retraitements SIG. Vidéo - Le calcul de la capacité d’autofinancement (CAF)

La CAF. Calculer sa capacité d'autofinancement (CAF) 1.

Le rôle de la capacité d'autofinancement (CAF) La capacité d'autofinancement indique l'excédent de ressources internes générées par l'activité, qui peut être affecté à plusieurs enjeux par le chef d'entreprise : augmenter ses fonds de roulement, pour sécuriser sa trésorerie ;réaliser des investissements, pour renforcer sa compétitivité ;rembourser ses emprunts et ses dettes, pour favoriser son indépendance financière ;verser des dividendes à ses actionnaires. La CAF ne doit pas être confondue avec le flux de trésorerie, car elle ne tient pas compte des décalages d'encaissement et de décaissement.

Elle fournit toutefois une information stratégique aux établissements prêteurs. 2. Les ratios financiers issus du compte de résultat. Le compte de résultat comporte certaines données qui constituent la base de calcul de ratios financiers.

Compta-Facile y consacre une fiche complète en répondant aux questions : quels sont les ratios du compte de résultat ? Comment les calculer ? Que signifient-ils ? Les ratios financiers sont des outils permettant d’effectuer une analyse financière statique, c’est à dire à un moment donné. Ils sont généralement représentés par un rapport entre deux données (c’est-à-dire une division).

Les ratios. Les ratios d'analyse de l'activité et du résultat. Banque de France Methodologie ratios. Banque de France - Indicateurs sectoriels. Définition : investissements en entreprise. Définition : Appliqué à l'entreprise, un investissement est une ommobilisation de fonds , dont l'entreprise escompte, à terme et pendant une certaine période une rentabilité peu risquée.

Choix des investissements. L'activité d'investissement et son financement. Les transformations de l'investissement. Le financement de l'investissement s'est modifié : Durant les années 70, le partage de la valeur ajoutée a été plus favorable aux salaires : donc baisse des profits et les entreprises ont eu recours à l'emprunt ( économie d'endettement ).

Durant les années 80, hausse de la part des profits dans la VA donc autofinancement ( passage à une économie de marché financier) . Vidéo : La rentabilité des investissements. Taux d'actualisation. Vidéo : Excel - Optimisation financement, VAN et TRI. Vidéo - Le bilan fonctionnel. Analyse financière - La lecture du bilan (1/3) Une fois par an, généralement le 31 décembre les sociétés arrêtent leurs comptes et produisent les documents comptables de synthèse.

Ces documents qui comprennent le compte de résultat, le bilan et les annexes retracent l'activité de la société pour l'exercice considéré (en principe du 1er janvier au 31 décembre) et dressent la situation patrimoniale de l'entreprise à la date d'arrêté des comptes. Dans les grandes entreprises il se peut que ces documents soient réalisés plusieurs fois par an, chaque trimestre ou semestre. C'est à partir de ces documents que nous ausculterons les comptes de la société pour déterminer ses forces, ses faiblesses et une valorisation théorique qui nous permettra de nous positionner ou non sur la valeur. Ces informations essentielles pour réaliser cette analyse financière peuvent être trouvées auprès de nombreuses sources : rapports annuels des sociétés, sites Internet des entreprises, etc.

Vous avez aimé cet article ? Diaporama : Analyse du bilan. COURS : Bilan Fonctionnel. Vidéo - La notion de FRNG. Vidéo : Le Besoin en Fond de Roulement. Vidéo : Qu'est-ce que le besoin en fonds de roulement (BFR) et comment le calculer ? Vidéo : La notion de BFR. Vidéo - La notion de BFR. Cours : Le BFR. Dans le calcul du ratio du BFR / CA, faut-il prendre le CA en TTC ou en HT ? Le problème soulevé ici est celui de l'homogénéité entre le numérateur (le besoin en fonds de roulement) et le dénominateur (le chiffre d'affaires).

Par construction, les ventes au compte de résultat sont hors TVA, puisque si l'entreprise facture bien la TVA à ses clients, elle la reverse au Trésor Public, la TVA qu'elle collecte ainsi ne lui étant pas acquise. Le besoin en fonds de roulement (BFR) [1] regroupe des postes du bilan qui sont exprimés hors TVA (HT) comme les stocks (puisque l'entreprise ne les a pas encore vendus ou consommés) et d'autres qui sont TVA inclue (TTC) car l'entreprise est facturée de la TVA sur ses achats (fournisseurs) ou facture avec TVA (clients).

De ce fait, il ne peut pas y avoir de solutions parfaites puisque le BFR regroupe des éléments qui sont HT (les stocks) et d'autres qui sont TTC (clients et fournisseurs). Bien sûr, quel que soit le choix fait, il faut être consistant et ne pas changer en cours de route son fusil d'épaule ! Croissance rapide : attention à la surchauffe du BFR. Le sens commun voudrait qu’une croissance rapide et forte soit extrêmement bénéfique pour une entreprise ; à tel point que c’est l’objectif poursuivi par bon nombre de chefs d’entreprise.

Le problème, c’est que la croissance entraîne immédiatement une hausse du besoin en fonds de roulement (BFR)… qui doit donc être financé pour éviter les défauts graves de trésorerie ! Nos conseils pour gérer son BFR en lien avec une croissance rapide de son activité. Piqûre de rappel : le BFR, c’est quoi ? Le BFR est l’argent disponible pour financer les dépenses courantes en attendant les recettes, tout simplement. Il ne s’agit donc pas seulement de la trésorerie mais bien d’un élément structurel de la comptabilité de l’entreprise composé et dédié à un objectif précis : financer le fonctionnement de l’entreprise au quotidien. Le calcul du BFR est assez simple et nous donne des indications sur la manière de le gérer : BFR = FR – Trésorerie. Vidéo : L'équilibre financier. Vidéo : Variation d'une Trésorerie du BFR et du FR. Vidéo- Comment l'activité influence le BFR ?

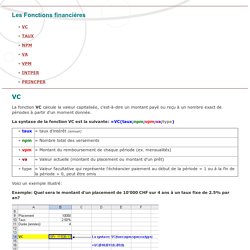

Tableau des flux nets de trésorerie. Les emprunts. Calculs financiers - Emprunts. EXCEL : Fonctions financières. VCLa fonction VC calcule la valeur capitalisée, c'est-à-dire un montant payé ou reçu à un nombre exact de périodes à partir d'un moment donnée.

La syntaxe de la fonction VC est la suivante: =VC(taux;npm;vpm;va;type) Voici un exemple illustré: Exemple: Quel sera le montant d'un placement de 10'000 CHF sur 4 ans à un taux fixe de 2.5% par an? Dans ce cas le VPM est = 0 car pas de paiement périodique et la VA (valeur actuelle = capital placé au départ) est négative car il s'agit d'un placement.TAUXLa fonction TAUX calcule le taux d'intérêt annuel par rapport à un placement ou un prêt. Excel 2016 : LES FONCTIONS FINANCIÈRES. Les fonctions financières peuvent être très utiles dans les services administratifs, comptables ou financiers des entreprises. Des fonctions spécifiques permettent de calculer des ratios très précieux dans l'évaluation de la rentabilité prévisible d'investissements. foncfin.xlsx - taux-ln-npm.

Vidéo : tableau de remboursement d'emprunt sur Excel. Emprunts par amort constants. Emprunts par annuites constantes. Ratios financiers. Les ratios d'analyse de l'activité et du résultat. Qu'est ce qu'un OPCVM ? Qu'est-ce qu'un OPCVM ? Les SICAV. Les Sociétés d'Investissement à Capital Variable (SICAV) font partie, avec les Fonds Communs de Placement, des OPCVM (Organismes de Placement Collectif en Valeurs Mobilières). Les gestionnaires de ces sociétés se chargent de constituer et de gérer des portefeuilles composés de valeurs mobilières (actions, obligations) avec les fonds déposés par leurs souscripteurs. Comment fonctionne une SICAV ? Une certaine surface financière est nécessaire pour la création d'une Sicav, puisque le montant minimal du capital est de 8 millions d'euros. Cette création est donc réservée à des organismes particuliers tels que banques, Caisse des dépôts et consignations, compagnies d'assurances, caisses de retraite...

Sicav, FCP, comment ça marche ? Les sicav (sociétés d'investissement à capital variable) et les fonds communs de placement (FCP), que l'on peut traditionnellement souscrire auprès d'un établissement financier, sont aujourd'hui aussi de plus en plus souvent mis en avant dans les contrats d'assurance-vie, les PEA (plans d'épargne en actions), les plans d'épargne retraite ou encore les PEE (plans d'épargne entreprise). Appelés également OPCVM (organismes de placement collectif en valeurs mobilières), ils permettent d'investir sur les marchés financiers en confiant la gestion à un gérant professionnel. Une sicav est une société créée pour gérer un portefeuille de titres (des actions ou des obligations, par exemple). Elle émet des actions que vous pouvez acquérir. Compte à terme : comprendre le fonctionnement. Le compte à terme est un placement qui présente l'avantage d'avoir une durée de blocage et une rémunération déterminées dès la souscription.

Le taux de rémunération est le plus souvent corrélé à des indices monétaires, comme l'Euribor ou l'Eonia. Un compte à terme, c'est quoi ? Le compte à terme (CAT) fait partie de la famille des comptes de dépôt à terme, par opposition aux comptes de dépôt à vue (appelés aussi comptes courants ou comptes chèques).

L'expression « dépôt à terme » est parfois utilisée pour le désigner. Comme son nom l'indique, il s'agit d'un placement financier à court ou moyen terme, rémunéré et sécurisé : vous prêtez de d’argent à une banque pour une durée fixe ou variable, avec un taux d’intérêt connu et convenu à l’avance. Chaque établissement fixe un montant minimal de dépôt. Quel taux pour un CAT ? Les Dépôt à terme pour les entreprises. Banque de France : Cash pooling.