Les régimes de TVA : Réel normal, réel simplifié et franchise de TVA Ce dossier vous propose une présentation des différents régimes de TVA applicables aux entreprises en fonction de leur chiffre d’affaires annuel. En matière de TVA, une entreprise peut être soumise à l’un des trois modes d’imposition suivants : le régime du réel normal de TVA (avec le réel normal mensuel et l’option pour le réel normal trimestriel), le régime simplifié d’imposition à la TVA, et le régime de la franchise en base de TVA. Ce dernier régime est présenté brièvement, nous en parlons en détail dans ce dossier : la franchise en base de tva. Les régimes de TVA en fonction de l’activité de l’entreprise Une entreprise, en fonction de son chiffre d’affaires et de son activité, est placée sous un régime de TVA. Il est néanmoins possible d’opter pour un régime « supérieur » au cas où l’entreprise le souhaiterait. Les seuils précisés ci-dessous sont les seuils applicables pour 2023, 2024 et 2025. Entreprises de ventes et assimilées Entreprises de prestations de services

TVA intracommunautaire sur les services : les nouvelles règles en 2010 La dernière loi de finances a transposé en droit français les directives communautaires modifiant les règles de territorialité de la taxe sur la valeur ajoutée (TVA) applicables aux services. Six mois après l'entrée en vigueur de ces dispositions, les entreprises ont dû commencer à se familiariser avec ces modifications. Nous opérons un retour sur cette réforme, à la lumière des indications délivrées par l'administration fiscale dans son instruction 3 A-1-10 publiée le 11 janvier 2010. Un "paquet" de trois directives Le "paquet TVA" (trois directives adoptées par le Conseil de l'Union européenne en 2008) concerne à la fois un changement des règles d'imposition à la TVA des services rendus dans l'Union européenne, de nouvelles formalités déclaratives en lien avec ce changement et une nouvelle procédure de remboursement de la TVA. Les nouvelles règles du jeu Des exceptions à connaître En effet, à côté de ces principes, des exceptions sont prévues avec lesquelles l'assujetti devra composer. ?

Quid du logiciel anti-fraude à la TVA obligatoire au 1er janvier 2018 ? A compter du 1er janvier 2018, toute entreprise assujettie à la TVA devra se doter d'un logiciel antifraude à la TVA, comme le stipule l'article 88 de la Loi de finances pour 2016. Dans le texte, la loi prévoit l'obligation pour les entreprises "assujetties à la TVA qui enregistrent les règlements de leurs clients au moyen d'un logiciel de comptabilité ou de gestion ou d'un système de caisse d'utiliser un logiciel satisfaisant à des conditions d'inaltérabilité, de sécurisation, de conservation et d'archivage des données en vue du contrôle de l'administrations fiscale". Ce qui signifie concrètement que "si vous utilisez un logiciel pour enregistrer vos règlements alors vous devrez vous doter d'un logiciel certifié ou attesté", nous explique Grégoire Leclercq, président de la Fédération des autoentrepreneurs. 7.500 euros d'amende en cas de non-respect de l'obligation Logiciel ou papier ? Mais qu'en est-il pour les règlements faits sous le format papiers ?

Comptabilité Que sont les liens commerciaux? Les liens commerciaux sont des annonces publicitaires fournies par Google. Ces annonces sont ciblées par mots clés et servies via le programme publicitaire Google AdSense™. Vos centres d'intérêt sont associés à un cookie publicitaire enregistré dans votre navigateur. Nous vous invitons également à consulter le centre d'aide Google AdSense™ en cliquant ici. Loi anti-fraude TVA : l'obligation d'utiliser un logiciel certifié | Cegid L’article 105 de la loi de finance valide la mise en place du dispositif loi antifraude TVA sur tous les logiciels de caisse et systèmes enregistrant des opérations d’encaissement par des assujettis à la TVA pour des particuliers. En attente de la publication du BOI d’ici mars 2018 qui détaillera cet article, nous restons en veille sur le sujet et vous communiquerons les actualités en temps voulu. Afin de renforcer la lutte contre la fraude à la TVA liée à l’utilisation de logiciels permettant la dissimulation de recettes, la Loi de Finance pour 2016 apporte de nouvelles obligations concernant les logiciels de gestion utilisés par les entreprises. Ces nouvelles exigences entreront en vigueur à compter du 1er janvier 2018 (Article 88 de la loi n° 2015-1785 du 29 décembre 2015 de finances pour 2016 – Bulletin officiel des finances publiques BOI-TVA-DECLA-30-10-30-20160803). Qui est concerné par cette nouvelle obligation ? Quelles sont les 5 exigences incontournables de cette obligation ? 1.

L'Intéressement et la Participation L’intéressement et la Participation sont des dispositifs réglementés permettant à une entreprise de partager les fruits de sa performance avec ses salariés. Ils favorisent une dynamique de groupe et la motivation des salariés, donc de meilleurs résultats dans leur implication en faveur de l’entreprise. Les organismes à but non lucratif sont éligibles à ces dispositifs sous certaines conditions. > L’intéressement L’intéressement est un mécanisme purement facultatif qui vise à associer les salariés aux résultats ou performances de l’entreprise. Toutes les entreprises peuvent mettre en place un accord d’intéressement, et cela quels que soient leur taille, leur effectif, leur statut juridique : associations employeurs, logement social, mutuelles, EPIC, entreprises, commerçants, artisans, professions libérales. C'est un mécanisme collectif, qui bénéficie à tous les salariés. L’intéressement permet à l’employeur et aux salariés de bénéficier d’avantages sociaux et fiscaux. > La participation

Autoliquidation (CGI, art. 283, 2 octies) - Vente de minutes téléphoniques à une téléboutique Série / Division : Texte : Des précisions sont apportées sur le champ d'application du dispositif d'autoliquidation de TVA prévu au 2 octies de l'article 283 du code général des impôts (CGI) pour certains services de communications électroniques. Les sommes acquittées par une téléboutique au titre de l'acquisition de minutes téléphoniques auprès d'un opérateur de communications électroniques sont soumises à la taxe prévue à l'article 302 bis KH du CGI. Partant, la TVA grevant la vente de minutes téléphoniques à une téléboutique demeure collectée par l'opérateur de communications électroniques. Actualité liée : Document lié : BOI-TVA-DECLA-10-10-20 : TVA - Régimes d'imposition et obligations déclaratives et comptables - Redevable de la taxe - Livraisons de biens et prestations de services - Détermination du redevable Véronique Bied-Charreton, directrice de la législation fiscale

Qu'en est-il de l'autoliquidation de la TVA par les buralistes ? Les buralistes dans l’obligation de procéder à l’autoliquidation de la TVA sur leurs achats de télécartes et de recharges téléphoniques. Qu’en est-il exactement ? Interrogée par le cabinet CMS Bureau Francis Lefebvre, la DGFiP (Direction de la Législation Fiscale) a précisé sa position sur le régime de TVA applicable à la vente de télécartes et de recharges de téléphonie mobile par les grossistes à leurs clients assujettis, et notamment aux buralistes ou autres détaillants. Contrairement à ce que laissait comprendre un exemple repris dans les BOI successifs publiés depuis avril 2012 et visant les buralistes (pour le plus récent, BOI-TVA-DECLA-10-10-20-20130409, exemple 2 du paragraphe 490), la DGFiP estime, dans sa réponse, que la vente des télécartes et des recharges téléphoniques mobiles effectuée par les grossistes à des clients assujettis à la TVA rentre dans le champ d’application du dispositif d’autoliquidation de la TVA prévu par l’article 283-2 octies du CGI.

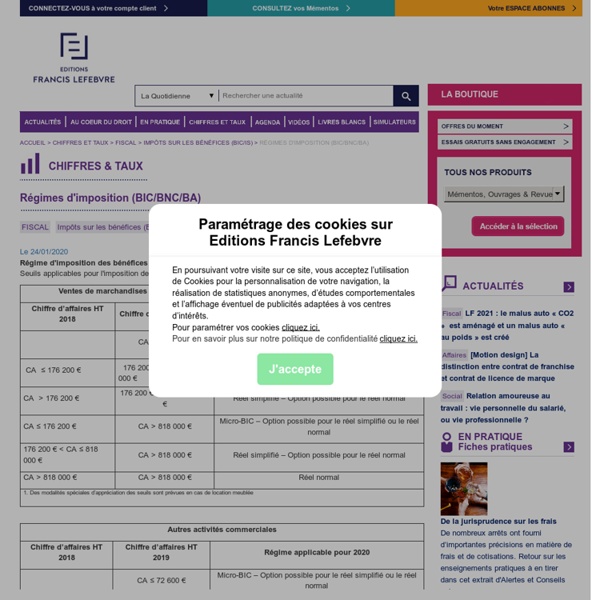

régime imposition en BA by morganeflecheux Jun 27