Auto-entrepreneur : un régime adapté aux entrepreneurs qui démarrent une petite activité L’auto-entrepreneur est un entrepreneur individuel qui bénéficie d’un régime spécifique lui permettant d’exercer une activité professionnelle indépendante dans des conditions simplifiées, avec une imposition sur le revenu a priori favorable. Ces développements sont extraits d'une présentation globale de l'auto-entreprise publiée au Bulletin droit des particuliers 5/15. Vanessa Julienne, Juri-Editing 1. 2. - les formalités de création de l’entreprise individuelle sont allégées ; - l’auto-entrepreneur s'acquitte des cotisations sociales et, s’il le souhaite, de l'impôt sur le revenu dû au titre de son activité, par des versements mensuels ou trimestriels égaux à un pourcentage du chiffre d'affaires au fur et à mesure de son encaissement. Le régime de l'auto-entrepreneur n'est pas limité dans le temps (sous réserve de respecter les conditions requises pour en bénéficier, notamment les limites de chiffre d’affaires). Régime fiscal de l'auto-entrepreneur Imposition des revenus 3. 4. 5. Exemple :

L’Echange de Données Informatisées (EDI) La comptabilité de votre entreprise génère un flux d’information important : factures, documents sociaux et fiscaux, relevés bancaires, etc. Grâce à l’Echange de Données Informatisées (EDI), votre information comptable peut être archivée et partagée en toute sécurité, vous permettant notamment d’effectuer certaines démarches fiscales en ligne. Qu’est-ce que l’EDI ? Ce système informatisé vous permet de transmettre vos fichiers numériques à votre banque, votre expert-comptable ou aux autorités fiscales en toute sécurité. L’intérêt de ce système de partage est que l’information que vous recevez (ou que vous envoyez) est directement intégrée à votre outil de gestion informatique (ou celui de votre destinataire). Exemple : la facture dématérialisée Plusieurs étapes coûteuses en temps et en argent concourent à l’envoi d’une facture papier : comptabilisation, envoi, archivage, gestion des relances... Comment mettre en place un système d’EDI au sein de votre entreprise ?

Imposition des bénéfices : le régime du réel normal Champ d'application du régime du réel normal De plein droit Ce régime s'applique obligatoirement aux entreprises dont le chiffre d'affaires annuel hors taxes est supérieur à : 788.000 euros pour les entreprises de vente et de fourniture de logement ; 238.000 euros pour les activités de prestations de services. Les entreprises soumises au régime réel normal sont imposées sur leur bénéfice net dans la catégorie des bénéfices industriels et commerciaux (BIC), lequel s'obtient par la différence entre les produits perçus et les charges supportées. Sur option Les entreprises placées de plein droit sous le régime du réel simplifié ou sous celui des micro-entreprises peuvent opter pour le régime du réel normal. Les entreprises nouvelles ont également la possibilité d'opter pour ce régime jusqu'au dépôt de leur première déclaration de résultat. Obligations comptables L'entreprise doit avoir une comptabilité régulière et sincère appuyée de pièces justificatives. Obligations déclaratives Documents divers

Liquidation – Taux réduits - Produits destinés à l'alimentation humaine et aux ventes à emporter ou à livrer de produits alimentaires préparés en vue d’une consommation immédiate 2033-PGPTVA - Liquidation - Taux réduits - Produits destinés à l'alimentation humaine et aux ventes à emporter ou à livrer de produits alimentaires préparés en vue d’une consommation immédiate6 TVA - Liquidation - Taux réduits - Produits destinés à l'alimentation humaine et aux ventes à emporter ou à livrer de produits alimentaires préparés en vue d’une consommation immédiate Le taux réduit de 5,5 % de la TVA s'applique aux produits utilisés pour l'alimentation humaine qui ne sont pas soumis expressément à un autre taux. Le 1° du A de l'article 278-0 bis du code général des impôts (CGI) prévoit que la TVA est perçue au taux réduit de 5,5 % en ce qui concerne les opérations d'achat, d'importation, d'acquisition intracommunautaire, de vente, de livraison, de commission, de courtage ou de façon portant sur les produits suivants : - eau et boissons non alcooliques ; Par aliment par nature, il faut entendre : - les produits alimentaires naturels, tels qu'ils sont obtenus au stade agricole ; A. B.

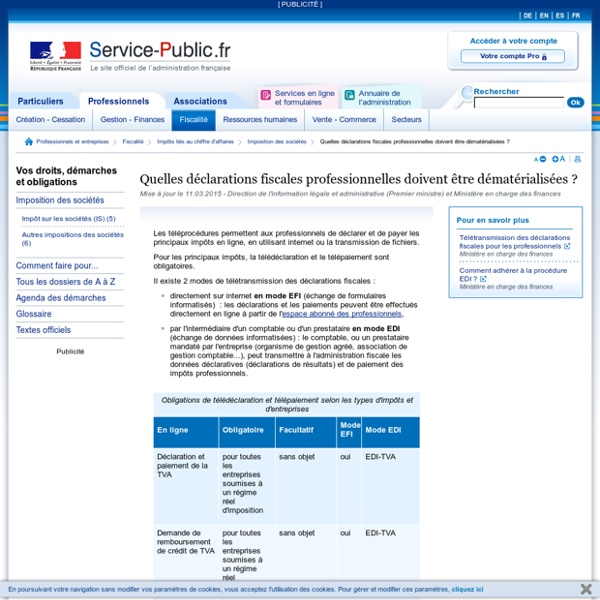

Démarches fiscales par envoi de fichiers Vous disposez d'une solution globale La procédure EDI vous permet de transmettre : vos déclarations et vos paiements de TVA (mode EDI-TVA) ; vos déclarations de résultats et 1330-CVAE et déclaration de loyers (mode EDI-TDFC : Transfert des Données Fiscales et Comptables) ; vos paiements de CVAE, d’impôt sur les sociétés et de taxe sur les salaires (mode EDI-PAIEMENT). La procédure EDI vous permet de recevoir : les informations qui vous permettront de déclarer les loyers de vos locaux professionnels (mode EDI-REQUETE). Obligations : depuis le 1er octobre 2013, les entreprises non soumises à l'impôt sur les sociétés ayant un chiffre d'affaires supérieur à 80 000 € doivent télédéclarer leur TVA et télérègler les montants dus au titre de la TVA ; Elles ont également l'obligation de télédéclarer leur déclaration de résultat et leur déclaration n° 1330 CVAE depuis mai 2014.

Sociétés soumises à l'impôt sur les sociétés (IS) : les régimes d'imposition Pour la déclaration de vos bénéfices soumis à l'impôt sur les sociétés (IS), ce régime vous est appliqué si votre chiffre d'affaires hors taxes de l'année civile précédente est inférieur à : 236 000 € pour les activités de prestation de services ; 783 000 € pour les activités d'achat-revente, de vente à consommer sur place et de fourniture de logement. En cas de création d'activité, il convient d'ajuster les chiffres d'affaires limites annuels au prorata temporis du temps d'exploitation au cours de l'année de création. Lorsque vous relevez du RSI, vous devez remplir en ligne une déclaration de résultat n° 2065 et les annexes : La déclaration n° 2065 et ses annexes doivent être télétransmises : Le bénéfice mentionné sur cette déclaration vous sert de base de calcul pour le paiement spontané de votre IS. Sachez que lorsque vous choisissez le régime réel normal pour la déclaration de bénéfices, vous êtes aussi automatiquement placé sous ce régime à la TVA.

Application des différents taux de TVA - professionnels France métropolitaine Les médicaments utilisés dans la médecine humaine qui ne sont pas remboursés par la sécurité sociale sont soumis à la TVA à 10 %. L'achat, l’importation, l’acquisition intracommunautaireAchat d'un bien ou d'un service au sein de l'Union européenne, la vente, la livraison, la commission, le courtage ou le travail à façonFabrication ou assemblage d'un bien meuble à partir, au moins en partie, de matériaux ou d'objets confiés par un client. de produits médicaux remboursés partiellement ou entièrement par la sécurité sociale sont soumis à la TVA à 2,1 %. Il s'agit notamment des produits suivants : Préparation magistraleMédicament préparé selon une prescription médicale destinée à un malade déterminé en raison de l'absence de spécialité pharmaceutique disponible.Médicaments officinauxMédicaments préparés en pharmacie, inscrits à la pharmacopée (qu'elle soit française ou européenne) ou au formulaire national. Les pansements sont quant à eux soumis à la TVA à 20 %. Corse

Réseaux - Architecture client/serveur à 3 niveaux Mai 2016 Présentation de l'architecture à 2 niveaux L'architecture à deux niveaux (aussi appelée architecture 2-tier, tier signifiant rangée en anglais) caractérise les systèmes clients/serveurs pour lesquels le client demande une ressource et le serveur la lui fournit directement, en utilisant ses propres ressources. Cela signifie que le serveur ne fait pas appel à une autre application afin de fournir une partie du service. Présentation de l'architecture à 3 niveaux Dans l'architecture à 3 niveaux (appelée architecture 3-tier), il existe un niveau intermédiaire, c'est-à-dire que l'on a généralement une architecture partagée entre : Etant donné l'emploi massif du terme d'architecture à 3 niveaux, celui-ci peut parfois désigner aussi les architectures suivantes : Partage d'application entre client, serveur intermédiaire, et serveur d'entreprise ;Partage d'application entre client, serveur d'application, et serveur de base de données d'entreprise. Comparaison des deux types d'architecture

La rémuneration de l'intérimaire Dernière mise à jour le 14 août 2008 Synthèse Par application du principe « à travail égal, salaire égal », la rémunération du travailleur temporaire ne peut être inférieure à celle que perçoit chez l’utilisateur, après période d’essai, un salarié de même qualification occupant le même poste de travail. En fin de contrat, l’intérimaire perçoit : une indemnité de congés payés ; une indemnité de fin de mission. L’entreprise de travail temporaire doit remettre un bulletin de paie à l’intérimaire. A savoir L’employeur qui ne respecte pas le principe d’égalité de rémunération entre les intérimaires et les salariés de l’entreprise utilisatrice peut être sanctionné pénalement. Sommaire Fiche détaillée Qu’entend-on par rémunération ? La rémunération comprend le salaire ou traitement de base et tous les autres avantages et accessoires payés directement ou indirectement, en espèces ou en nature. Quelle est l’indemnité de congés payés ? Elle est due quelle que soit la durée de la mission.

Recettes fiscales | ComptesPublics.fr Les recettes fiscales sont les recettes provenant des impôts qu’ils soient directs et indirects [3]. Les recettes fiscales sont des recettes majeures car elles représentent plus de 90% de l’ensemble des recettes de l’État. A titre d’exemple, en 2016, les recettes fiscales nettes devraient représenter 288 milliards d’euros (sur un total de recettes de 292 milliards d’euros). Analyse des principaux impôts composant les recettes fiscales Avec 145 milliards d’euros estimés pour 2016, la taxe sur la valeur ajoutée (TVA) représente la moitié des recettes fiscales : il s’agit de la principale recette de l’État. Les recettes fiscales sont composées de deux types d’impôt : les impôts directs et les impôts indirects. Impôts directs La liste ci-dessous regroupe les principaux impôts direct qui sont actuellement appliqués : Impôt sur le revenu des personnes physiques (IRPP)Impôt sur les sociétésImpôt de solidarité sur la fortune (ISF) Impôts indirects Il existe deux catégories d’impôts indirects :

Environnement Client/Serveur Septembre 2017 Présentation de l'architecture d'un système client/serveur De nombreuses applications fonctionnent selon un environnement client/serveur, cela signifie que des machines clientes (des machines faisant partie du réseau) contactent un serveur, une machine généralement très puissante en terme de capacités d'entrée-sortie, qui leur fournit des services. Ces services sont des programmes fournissant des données telles que l'heure, des fichiers, une connexion, etc. Les services sont exploités par des programmes, appelés programmes clients, s'exécutant sur les machines clientes. On parle ainsi de client (client FTP, client de messagerie, etc.) lorsque l'on désigne un programme tournant sur une machine cliente, capable de traiter des informations qu'il récupère auprès d'un serveur (dans le cas du client FTP il s'agit de fichiers, tandis que pour le client de messagerie il s'agit de courrier électronique). Avantages de l'architecture client/serveur Inconvénients du modèle client/serveur

Analyse de la Taxe sur la Valeur Ajoutée | ComptesPublics.fr La taxe sur la valeur ajoutée (TVA) est un impôt majeur pour les caisses de l’État : elle devrait représenter près de 48% des recettes nettes de l’État en 2016, soit environ 145 milliards d’euros. Il s’agit d’un impôt indirect supporté par les consommateurs, cela signifie que que ce sont les consommateurs de biens et de services qui contribuent à cet impôt. Historique de la TVA La taxe sur la valeur ajoutée est une invention française qui fut instaurée le 10 avril 1954 suite à la proposition de Maurice Lauré, directeur adjoint de la Direction Générale des Impôts (DGI). Il s’agissait à l’époque d’un concept novateur qui permit de simplifier grandement la taxation d’alors, composée essentiellement de deux impôts : – une taxe à la production calculée sur le prix de vente des marchandises et qui frappait le dernier producteur industriel (fournisseur du commerçant, ou du consommateurs); Principe de la taxe sur la valeur ajoutée Évolution des taux de la TVA Secteurs exonérés de la TVA