Amortissement linéaire ou dégressif : que faut-il choisir? L’amortissement, c’est quoi ? Amortir, c’est constater dans le bilan et dans le compte d'exploitation la dépréciation de la valeur d'un investissement. Quels sont les différents types d’amortissement possibles ? Lorsqu'on amorti un bien, on a généralement le choix entre deux modes d'amortissement : l’amortissement linéaire ou l’amortissement dégressif. L’amortissement linéaireL’amortissement linéaire concerne les biens utilisés de manière constante sur plusieurs années. Le taux de l’amortissement dégressif est la résultante de la multiplication du taux de l’amortissement linéaire et d’un coefficient qui est modifié selon la durée d’utilisation du bien, à savoir :Pour une période d’utilisation égale à 3 ou 4 ans : 1.25Pour une période d’utilisation égale à 5 ou 6 ans : 1.75Pour une période d’utilisation supérieure à 6 ans : 2.25 Que choisir, amortissement linéaire ou amortissement dégressif ? L'avantage de l'amortissement dégressif est qu'il permet d'amortir les biens plus vite.

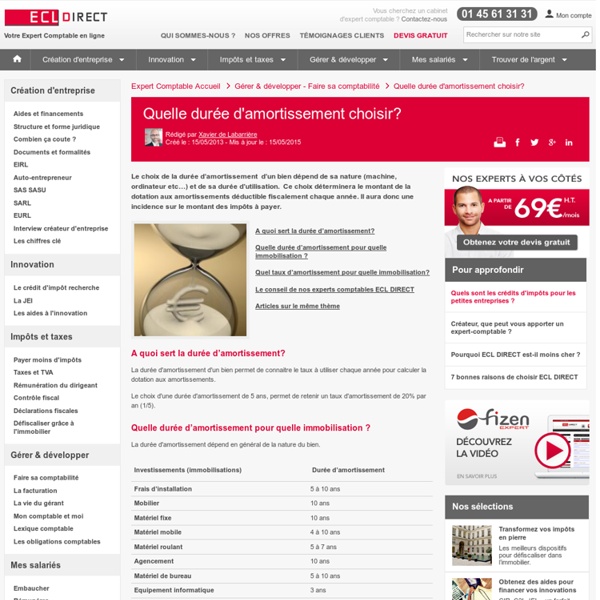

Comment choisir la durée d'amortissement des immobilisations ? Les immobilisations doivent, pour la plupart, être amorties sur une période appelée durée d’amortissement. Celle-ci doit, en théorie, correspondre à la durée d’utilisation de chaque bien. Cependant, des mesures de simplification existent, notamment pour les PME. Compta-Facile vous présente sa fiche complète permettant de choisir une durée d’amortissement pour ses immobilisations. La durée d’amortissement correspond à la durée réelle d’utilisation En comptabilité, les entreprises doivent amortir leurs immobilisations sur leurs durées réelles d’utilisation. de l’obsolescence du bien (technique, technologique, commerciale ou autre),des caractéristiques propres à l’entreprise ;du degré d’utilisation de l’immobilisation (usure) et des conditions d’utilisation ;de la politique de renouvellement des immobilisations de l’entreprise et de la politique de cession ;etc. Cette démarche peut donc amener l’entreprise à amortir deux biens de même nature sur des durées différentes.

Les amortissements - Leur calcul Cette feuille a été mise à jour en octobre 2010 Elle est extraite de notre "Cours de comptabilité..." et elle est reprise dans le livre "Le culte et la législation" Le rôle de l'amortissement est de constater comptablement la dépréciation irréversible d'un actif, sa " consommation ". L'amortissement s'enregistre donc au débit d'un compte de charges : L'amortissement est le fait : · de l'usure physique ; · de l'évolution technique ; · et, dans le cas des immobilisations incorporelles, de règles juridiques (durée de protection légale ou juridique). Parmi les actifs qui se déprécient, il y a les immobilisations corporelles : ce sont les biens durables que l'association utilise pour son activité. Tous les actifs ne sont pas amortissables : Les terrains, par exemple, ne se déprécient pas (habituellement) par l'usage et le temps. De façon plus générale, un actif n'est amortissable que si son usage est limité dans le temps. Le calcul des amortissements Base d'amortissement Le plan d'amortissement

Aide à la croissance -Déduction exceptionnelle en faveur de l'investissement - professionnels Les investissements réalisés par les entreprises entre le 15 avril 2015 et le 14 avril 2016 bénéficient d’une déduction de l’assiette de l’impôt de 40 %. Cette mesure exceptionnelle de soutien à l’investissement productif permet aux entreprises soumises à l’impôt sur les sociétés (IS) ou l’impôt sur le revenu selon le régime réel d’imposition (normal ou simplifié) de déduire de leur résultat imposable une somme égale à 40 % de la valeur d’origine des outils de production qu’elles acquièrent, fabriquent ou prennent en crédit-bail ou en location avec option d’achat pour leur activité jusqu’au 14 avril 2016. Les biens d’équipement éligibles à l’amortissement dégressif concernés par la mesure sont : La déduction, correspondant à 40 % de la valeur d’origine des biens, hors charges financières, doit être appliquée au bénéfice imposable, et répartie de manière linéaire sur la durée normale d’utilisation des biens.

La provision pour dépréciation de stock | Publié le 20/12/2010 par Mots-clés : | La loi prévoit explicitement que pour tout livre paru depuis plus de 12 mois et présent dans la librairie depuis plus de 3 mois, le libraire peut faire une provision de 40 % sur la valeur achat à condition que ce livre ne soit pas en format poche, ni une encyclopédie, ni du livre scolaire, ni un dictionnaire. BIC-VI-15905Cette provision sera considérée comme justifiée dans son montant lorsqu'elle n'excédera pas 40 % de la valeur moyenne d'inventaire, appréciée sur trois exercices, des ouvrages neufs, autres que les livres d'enseignement, encyclopédies et collections de poche, publiés depuis plus d'un an et dont le dernier réapprovisionnement entre les mais du libraire remonte à plus de trois mois.

Loi Macron - Déduction fiscale exceptionnelle de 40% en faveur de l'investissement industriel - FIDAL avocats : le blogFIDAL avocats : le blog Le Sénat a adopté, dans le cadre du projet de loi pour la croissance, l’activité et l’égalité des chances économiques, dite « Macron« , une mesure exceptionnelle de « sur amortissement » de certains biens industriels. Cette mesure, annoncée par le Premier Ministre le 8 avril dernier, vise à soutenir l’investissement productif industriel et encourager la modernisation des outils de production des entreprises, soumises à l’impôt sur les sociétés ou à l’impôt sur le revenu selon le régime réel d’imposition, par une déduction exceptionnelle du résultat imposable s’ajoutant à celle pratiquée au titre de l’amortissement. Les caractéristiques principales de cette mesure, qui consiste en une déduction extra-comptable, sont les suivantes : La déduction fiscale ainsi créée est égale à 40 % de la valeur d’origine du bien, hors frais financiersLes biens concernés, parmi ceux qui sont éligibles à l’amortissement dégressif, sont les biens neufs suivants : – matériels de manutention ; Voir aussi :

Les règles de dépréciation des stocks dans l'édition Sauf quelques exceptions bien connues (on peut citer le vin par exemple), les biens de consommation se déprécient avec le temps. Les entreprises qui conservent une partie de leur production en stock pendant plusieurs années doivent donc traduire cette perte de valeur dans leurs comptes. Des règles extrêmement précises sont définies dans le plan comptable applicable à l’édition. En premier lieu, les règles comptables fixent la durée de vie normale des ouvrages en fonction de leur genre. 1) La durée de vie est de deux ans pour les romans, les essais et documents, les bibliographies et les livres de poésie, théâtre, collections de grande diffusion et autres ouvrages analogues, illustrés ou non. 2) Les œuvres de littérature classique, les ouvrages d’enseignement, de sciences et techniques ainsi que les autres ouvrages illustrés ou non qui n’entrent pas dans les deux autres catégories sont réputés avoir une durée de vie de trois ans.

Le plafonnement des amortissements des voitures particulières (Mis à jour le 22 février 2017) Définition Les charges relatives à l'exploitation d'un parc automobile sont déductibles des bénéfices imposables. Selon ce principe, les amortissements portant sur les véhicules sont intégralement déductibles. Par exception, la déductibilité fiscale des amortissements pratiqués sur les voitures particulières (véhicules de tourisme, commerciales, canadiennes ou breaks) est cependant plafonnée. Les véhicules utilitaires et les voitures particulières (dont le poids total à charge est inférieur à deux tonnes) doivent être amortis selon le mode linéaire. Champ d'application Le plafonnement concerne toutes les entreprises et professions libérales, imposables à l'Impôt sur le Revenu (BIC ou BNC), et toutes les entreprises imposables à l'Impôt sur les Sociétés (IS). Mécanisme du plafonnement Depuis le 1er janvier 2017, les entreprises doivent composer avec de nouvelles règles d’amortissement comptable de leurs véhicules. Repère : Modalités de calcul du plafonnement

La fiscalité des véhicules de tourisme pour l'entreprise Le coin des entrepreneurs vous présente un article technique sur la fiscalité des véhicules de tourisme de l’entreprise, avec notamment la TVS, la TVA et les amortissements comptables. Les sociétés sont parfois amenées à acquérir des véhicules de type « particulier » (notamment des véhicules de tourisme, des véhicules commerciaux, des voitures Canadiennes, des breaks et des minibus de moins de dix places disposant de deux points d’ancrage à l’arrière). Or, ces acquisitions ne sont pas sans effet au regard de la fiscalité. En effet, l’entreprise devient éventuellement redevable de la taxe sur les véhicules de tourisme, elle perd le bénéfice de la déduction de la T.V.A sur la facture d’achat et les amortissements sont susceptibles de faire l’objet d’une réintégration extracomptable. De plus, selon le type de véhicule, la déductibilité de la T.V.A sur carburant est parfois remise en cause. La TVS sur les véhicules de tourisme L’exonération de TVS sur certains véhicules

Amortissements – Régimes particuliers – Amortissements des véhicules de tourisme 4582-PGPBIC - Amortissements - Régimes particuliers - Amortissements des véhicules de tourisme2 BIC - Amortissements - Régimes particuliers - Amortissements des véhicules de tourisme Le 4 de l'article 39 du code général des impôts (CGI) exclut des charges déductibles certaines dépenses limitativement énumérées considérées comme somptuaires. En pratique, est concerné l'amortissement des biens suivants : - l'amortissement de résidences de plaisance ou d'agrément ; - l'amortissement des pavillons de chasse ; - l'amortissement de yachts et bateaux de plaisance, à voile ou à moteur, et d'embarcations servant à l'exercice non professionnel de la pêche ; - l'amortissement de véhicules immatriculés dans la catégorie des voitures particulières pour la fraction du prix d'acquisition excédant le plafond fixé par la loi. Dans chacun des trois premiers cas, l'exclusion vise non seulement l'amortissement mais l'ensemble des dépenses relatives aux biens somptuaires (assurance, entretien, réparations...). A.