http://www.fiscalite-automobile.fr/reintegration-fiscale/

Comptabilisation de l'achat d'un véhicule de tourisme - Zefyr Vous êtes VTC ou dans le cadre de votre activité vous achetez un véhicule de tourisme. Comment comptabiliser l’achat de ce véhicule ? Rappel : Sur un véhicule de tourisme, vous ne récupérez jamais la TVA. Ni sur les frais de réparation, ni sur l’essence, ou sur les autres frais liés à l’achat… En revanche, pour un véhicule utilitaire, vous pouvez récupérer la TVA. La réduction d'impôt pour les dons réalisés par les entreprises LégiFiscal Les dons concernés par la réduction d'impôt ¶ Toutes les entreprises assujetties à l'impôt sur le revenu ou à l'impôt sur les sociétés peuvent bénéficier de la réduction d'impôt pour dons en faveur de certaines œuvres et organismes. Organismes éligibles ¶ Les organismes bénéficiaires du don et éligibles à la réduction sont définis à l'article 238 bis du CGI. Il s'agit notamment : Sont éligibles les dons versés aux organismes établis en France mais également dans le reste de l'Espace économique européen (Union européenne, Islande, Norvège et Liechtenstein).

TVA sur les livraisons à soi-même : de nouvelles simplifications Retour sur l’application du régime des livraisons à soi-même (LASM). La livraison à soi-même (LASM) est « une opération par laquelle une personne obtient un bien ou une prestation de services à partir de biens, d’éléments ou de moyens lui appartenant ». Lors d’une opération de LASM, l’entreprise est à la fois considérée comme fournisseur et acquéreur du bien ou du service. Par nature, ces opérations, ne constituant pas des opérations à titre onéreux, sont hors du champ d’application de la TVA. Les amortissements comptables : calcul, durée et méthodes La valeur des immobilisations est répartie, en comptabilité, sur leur durée d’utilisation probable au moyen d‘amortissements. Voici les principales caractéristiques des amortissements comptables d’immobilisations : qu’est-ce qu’un amortissement ? Quels sont les biens amortissables ? Quelles durées choisir pour amortir une immobilisation ? Quelles sont les différentes méthodes d’amortissement ?

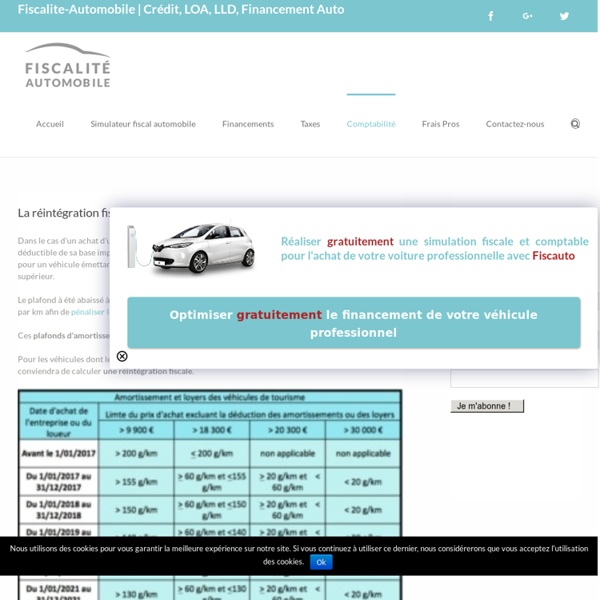

BIC - Frais et charges - Dépenses somptuaires - Règles applicables à l'ensemble des dépenses somptuaires 1454-PGPBIC - Frais et charges - Dépenses somptuaires - Règles applicables à l'ensemble des dépenses somptuaires2 BIC - Frais et charges - Dépenses somptuaires - Règles applicables à l'ensemble des dépenses somptuaires Le 4 de l'article 39 du CGI exclut expressément des charges déductibles pour l'établissement de l'impôt sur le revenu et de l'impôt sur les sociétés : - les dépenses et charges de toute nature ayant trait à l'exercice de la chasse ainsi qu'à l'exercice non professionnel de la pêche ; - les charges à l'exception de celles ayant un caractère social (propriété affectée à une colonie de vacances par exemple), résultant de l'achat, de la location ou de toute autre opération faite en vue d'obtenir la disposition de résidences de plaisance ou d'agrément ainsi que de l'entretien de ces résidences. Le 4 de l'article 39 du CGI prévoit en outre l'exclusion, sauf justifications, de trois autres catégories de charges :

L'enregistrement comptable des achats d'immobilisations En lisant cette page, vous apprendrez le schéma comptable des achats d'immobilisations. Dans un premier temps, parcourez l'extrait suivant du PCG : Schémas comptables à travers un exemple Une association non assujettie à la TVA achète un ordinateur pour son secrétariat - Coût : 1200 euros. Dans la comptabilité d'une petite association, si la date de l'achat et la date du règlement appartiennent au même exercice comptable, le schéma comptable peut être le suivant : A la date de règlement dans l'unique journal d' « opérations diverses » Les différentes méthodes de calcul de l'amortissement La technique de l’amortissement est très intéressante pour le contribuable, puisqu’elle permet à celui-ci d’opérer une déduction (et par conséquent de réduire son résultat imposable) afin de prendre en compte l’usure ou l’obsolescence de ses investissements. Il existe plusieurs méthodes d’amortissement, pouvant être choisies par le contribuable. Les méthodes d’amortissement : l’amortissement linéaire C’est la méthode la plus couramment usitée. On va déduire du résultat imposable une annuité identique, calculée à partir du prix de revient de l’élément d’actif amorti.

Charges déductibles ou non du résultat fiscal d'une entreprise Certaines dépenses, par principe déductibles du résultat fiscal, peuvent ne plus l'être si elles sont considérées comme excessives, c'est-à-dire dépassant certains seuils ou ne remplissant pas certaines conditions. Il peut s'agir des éléments suivants : Cadeaux d'affaires (vins, chocolat, livres, places de concert, stylos, etc.) offerts par l'entreprise à ses clients, prospects ou fournisseurs, dans le cadre de leurs relations d'affaires : si leur valeur d'acquisition est jugée disproportionnée par rapport à la réalité de la relation commerciale ou l'usage de la profession, elle ne pourra pas être déduite et devra être réintégrée dans le résultat de l'entreprise.

Les immobilisations par composants - Comptabilité approfondie - DCG On comptabilise des composants lorsque des éléments d’une même immo comportent des durées d’utilisation différentes. Chaque élément doit : Avoir un rythme d’utilisation différentAvoir une valeur significative Valeur résiduelle : définition, calcul, traduction - Fiche pratique Définition du mot Valeur résiduelleEn économie, la valeur résiduelle détermine la valeur d'un bien à l'expiration de sa durée d'utilisation ou de location. Lorsqu'elle concerne un bien immobilier mis en location, la valeur résiduelle correspond par exemple au montant dont devra s'acquitter le locataire du bien s'il veut prétendre acquérir le logement à l'issue de sa période de location. La valeur résiduelle sert ainsi plus largement à définir la valeur d'un bien lorsque sa période d'amortissement arrive à échéance. Elle est en ce sens un indicateur souvent utilisé par les entreprises qui réalisent d'importants investissements pour tenter de connaître la valeur de leurs équipements, une fois ces derniers totalement amortis. Plus récemment, la valeur résiduelle est une mesure à prendre en compte dans les offres de Location avec Option d'Achat (LOA) d'un véhicule automobile. Valeur résiduelle : le calculValeur résiduelle = prix d'achat - montant des amortissements.

Comptabiliser l'achat ou la location d'un logiciel : licence et mode SAAS Un logiciel peut être acquis ou créé par l'entreprise pour elle-même. La création d'un logiciel et son mode de comptabilisation, obéit aux mêmes règles que les dépenses de recherche et de développement. La création de logiciel ne sera pas abordée. L'acquisition d'un logiciel autonome par l'entreprise, c'est-à-dire non inclus dans un projet plus global, est en principe une immobilisation incorporelle. Si le logiciel est en mode SAAS ou software as a service, il s'agira d'une location. L'acquisition d'une licence d'exploitation : la comptabilisation en immobilisation incorporelle

Dépréciation des immobilisations La dépréciation d’une immobilisation corporelle ou incorporelle est la constatation que la Valeur Actuelle (VA) de l’immobilisation a perdu de la valeur, c’est à dire qu’elle est devenu inférieure à la Valeur Nette Comptable (VNC). Les dépréciations des immobilisations concernent les biens amortissables ou non. A quoi sert la dépréciation des immobilisations ? En cours de vie une immobilisation peut perdre plus de valeur que ceux que l’entreprise à prévu. Cela peut être dû à des causes externes ou internes à la société. Causes externes :

La comptabilisation des placements financiers (OPCVM) Un OPCVM (« organisme de placement collectif en valeurs mobilières ») est une entité qui gère un portefeuille de valeurs mobilières sur les marchés pour le compte de ses clients, auprès desquels il a collecté de l’épargne. Il existe deux types d’OPCVM : les SICAV (Sociétés d’Investissement à Capital Variable) et les FCP (Fonds Communs de Placement). Ces types de placement sont très courants dans les entreprises, ils permettent notamment aux entreprises de placer des excédents de trésorerie. C’est pourquoi Compta-Facile vous propose d’aborder dans le présent article les modalités de comptabilisation des placements financiers (OPCVM). 1. La comptabilisation des placements financiers d’actions de SICAV

Amortissement dégressif L’amortissement dégressif est une méthode de calcul de l’amortissement dont le montant des annuités est décroissant. Ce mode de calcul est acceptée fiscalement sous certaines conditions car il permet d’inciter les entreprise à investir. L’amortissement dégressif ne peut pas s’appliquer pour : les biens d’occasions;les véhicules de tourismes;les biens qui ont une durée de vie inférieure à 3 ans.