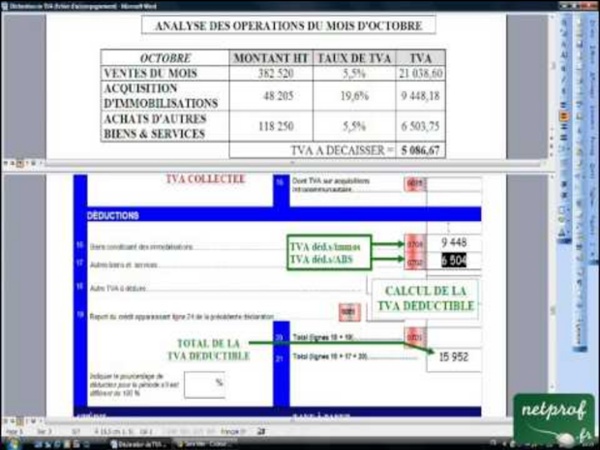

Remplir sa déclaration de TVA mensuelle CA3 Contacter un comptableL’établissement de la première déclaration de TVA n’est pas une étape forcément évidente pour le créateur ou repreneur d’entreprise qui a décidé de s’en charger sans passer par son expert-comptable. Voici un guide pratique pour vous aider à faire votre première déclaration de TVA. Les entreprises déclarant la TVA sur les débits Le système de la TVA sur les débits consiste à reverser la TVA collectée l’Etat à partir du moment où vous avez émis vos factures de vente (en général), peu importe qu’elles soient payées par les clients ou encore en attente de règlement. La TVA collectée à déclarer Pour calculer le montant de la TVA collectée à déclarer, il faut que la comptabilité soit à jour jusqu’à la date de fin de la période déclarée. En effet, dans la plupart des cas l’entreprise doit déclarer la TVA en retenant comme fait générateur la date de facture. La TVA déductible à récupérer Le principe est le suivant : Vérification de la TVA déclarée avant l’envoi

La comptabilisation d'une augmentation de capital Les augmentations de capital sont des opérations fréquemment réalisées dans les sociétés. Elles peuvent avoir de nombreuses motivations telles que le renforcement de la crédibilité de la société sur son marché, la reconstitution de ses capitaux propres pour apurer des pertes antérieures ou encore l’arrivée d’associés nouveaux. De même, les modalités d’augmentation de capital sont multiples : augmentation de capital en numéraire, augmentation de capital en nature, augmentation de capital par incorporation de réserves ou encore augmentation de capital par compensation avec des créances. Cet article de Compta-Facile aborde les modalités et les comptabilisations des augmentations de capital. 1. Comptabilisation d’une augmentation de capital en numéraire A. La date d’enregistrement comptable d’une augmentation de capital par apports en numéraire dépend de la forme de la société : B. Voici les écritures à comptabiliser, pour la fraction de capital non appelé (qui le sera ultérieurement) : 2. A.

Comment préparer facilement sa déclaration de TVA - ECL DIRECT La déclaration de TVA est un passage obligé pour toutes les entreprises (hors franchise de TVA bien sûr). En effet, la TVA représente la moitié des recettes de l’État et les entreprises ont la charge (conséquente donc) de la collecter. Pour communiquer les montants de TVA collectée, il faut donc passer par la fameuse déclaration de TVA. Ce qu’il faut savoir pour bien gérer vos déclarations de TVA. Avant d’aller plus loin, rappelons quelques principes de base au sujet de la déclaration de TVA. vous payez la TVA à vos fournisseurs (= TVA déductible),vous la facturez à vos clients (= TVA collectée),vous la récupérez quand vous êtes en crédit de TVA (TVA déductible > TVA collectée).Vous payez la TVA à l’Etat lorsque la TVA collectée est > à la TVA déductible Vous l’avez compris, vos obligations en matière de déclaration de la TVA vous impose d’effectuer un suivi de vos flux de TVA. C’est une distinction importante qui déterminera quand vous devrez déclarer ces sommes sur la déclaration TVA.

TVA - Champ d'application et territorialité | Bofip-impots.gouv.fr Le champ d'application de la TVA définit les opérations imposables. Une opération hors du champ d'application de la TVA n'est pas soumise à cette taxe. L'application des règles de territorialité permet de déterminer si, compte tenu de sa localisation, une opération imposable doit être soumise à la TVA en France ou si elle y échappe parce que son lieu est réputé ne pas se situer en France. Une opération, entrant dans le champ d'application de la TVA et localisée en France en vertu des règles de territorialité, peut ne pas être taxée si une exonération est applicable en vertu d'une disposition particulière de la loi. Les personnes physiques ou morales, qui réalisent certaines opérations non soumises à la TVA (exonérées ou placées hors de son champ d'application), peuvent soumettre volontairement à la taxe ces opérations en exerçant une option prévue à cet effet. Dans la présente division, seront examinés : - les opérations imposables (titre 1, BOI-TVA-CHAMP-10) ;

Les provisions en comptabilité Les provisions correspondent à des charges probables qu’une entreprise aura à supporter dans un avenir plus ou moins proche et pour un montant estimable mais non connu définitivement. Elles constituent un poste du bilan comptable (un passif, pour être plus précis), situé en dessous des capitaux propres. Les règles exposées ci-dessous sur les provisions en comptabilité sont entrées en vigueur à compter du 1er janvier 2002. 1. Définition d’une provision comptable Le terme « provision » est défini par le Plan Comptable Général (PCG). Un passif peut être, quant à lui, défini comme un élément ayant une valeur économique négative pour l’entreprise (c’est-à-dire un élément qui va appauvrir l’entité). Cette notion doit être distinguée d’une dette ou encore d’une charge à payer : une dette est un passif certain dont l’échéance et le montant sont fixés de façon précise,une charge à payer est une dette certaine dont le montant ou l’échéance sont non précis. 2. compte 151. A. B. C. 3.

Administration fiscale impot français taxe LégiFiscal Définition et poids des impôts en France ¶ Les impôts sont des prestations pécuniaires mises à la charge des personnes physiques et morales en fonction de leurs capacités contributives et sans contrepartie déterminée, en vue de la couverture des dépenses publiques et de la réalisation d’objectifs économiques et sociaux fixés par la puissance publique. L’absence de contrepartie déterminée permet de distinguer l’impôt : Des redevances : qui sont réclamées en contrepartie d’un service public rendu, Des taxes : qui en principe rémunèrent également un service mais sans lien de proportionnalité avec le service rendu. La notion de prélèvements obligatoires est plus large puisqu’ils intègrent les impôts et les cotisations sociales prélevés par les administrations publiques et les institutions européennes. Evolution des prélèvements obligatoires sur la période 2013 - 2018 r : données révisées Source : insee.fr Eléments de techniques fiscales ¶ Classification des impôts et taxes ¶

Taux de TVA pour les travaux de rénovation d'un logement Il est possible de facturer au taux intermédiaire ou réduit si une attestation confirmant le respect des conditions d'application du taux réduit aux travaux de rénovation énergétiques sur la période de 2 ans est remise au professionnel avant la facturation. À chaque intervention d'un prestataire de travaux, l'attestation doit être remplie par la personne qui fait effectuer les travaux (qui est le client des prestataires). Il s'agit du propriétaire occupant ou bailleur, locataire, syndicat de copropriétaires notamment. Si plusieurs prestataires interviennent sur le chantier, un original de l'attestation doit être remis à chacun d'eux. L'attestation pour les travaux de second œuvre n'est obligatoire que pour les travaux dont le montant dépasse 300 € TTC. Le client devra cependant faire figurer les informations suivantes sur la facture : Nom et adresse du client et de l'immeuble objet des travauxNature des travauxMention selon laquelle l'immeuble est achevé depuis plus de 2 ans Exemple :

Comptabilisation des subventions d'investissement Après avoir présenté le fonctionnement des subventions d’investissement sur Le Coin des Entrepreneurs, nous allons aborder ici la comptabilisation des subventions d’investissement : quelle écriture doit-on comptabiliser lorsque l’entreprise reçoit la subvention d’investissement ?et quelle écriture doit-on comptabiliser annuellement pour constater le produit ? 1. Comptabilisation de la réception des subventions d’investissement Au niveau des subventions d’investissement, la première opération à traiter en comptabilité concerne son encaissement par l’entreprise. Comptabilisation de la réception de la subvention par l’entreprise : on débite le compte 512 « banque »,et on crédite le compte 131 « subvention d’équipement ». Fiscalement : La réception de la subvention d’investissement n’a pas de conséquence directe sur le résultat imposable de l’entreprise. 2. L’écriture à comptabiliser chaque année est la suivante :

Exigibilité tva exigible LégiFiscal We and our partners store and access non-sensitive information from your device, like cookies or a unique device identifier, and process personal data like IP addresses and cookie identifiers, for data processing like displaying personalized ads, measuring preferences of our visitors, etc. You can change your preferences at any time in our Privacy Policy on this website.Some partners do not ask for your consent to process your data and rely on their legitimate business interest. You can object to those data processing by clicking on “Learn More”. We and our partners process data for the following purposesPersonalised advertising and content, advertising and content measurement, audience research and services development , Precise geolocation data, and identification through device scanning, Storage and access to geolocation information to carry out marketing studies, Store and/or access information on a device

Déclaration et paiement de la TVA Chaque opération sur la valeur ajoutée est distincte et indépendante. Elle suit des règles spécifiques en fonction de son élément principal ou de ses éléments accessoires. On considère qu'il y a une seule opération lorsque les éléments sont tellement liés qu'ils forment objectivement un ensemble indissociable. On détermine l'étendue de l'opération et sa valeur ajoutée en se plaçant du point de vue du consommateur. Il faut tenir compte des 2 critères suivants : Importance qualitative et quantitative des différents éléments en causeÉléments de circonstances dans lesquels l'opération se déroule Si une opération comprend des éléments qui ne sont pas accessoires et qui relèvent de TVA différentes, alors le taux applicable est le taux le plus élevé. À savoir : la prestation de service unique suit des règles spécifiques, les différents éléments pour la réalisation d'un voyage sont considérés comme faisant partie de la même opération.

Cession d'une immobilisation corporelle ou incorporelle Principe La cession d’immobilisation présente un caractère exceptionnel et non habituel. Immobilisations amortissables Les immobilisations amortissables ont une durée de vie limité dû à l’usure et l’obsolescence. Dotation aux amortissement du bien cédé Pour le montant de la dotation aux amortissements de l’année de cession, il faut prendre en compte le premier jour de l’année de cession jusqu’à la date de sortie du bien du patrimoine. L’écriture sera donc la suivante : Au jour de la cession, Constatation des amortissements au jour de cession Constatation de la vente La vente constitue un produit exceptionnel et un apport financier pour l’entreprise. La comptabilisation sera donc: Au jour de la cession, écriture de cession d’immobilisation On utilise le compte 462 si le paiement se fait à crédit et le compte 512 si le paiement est comptant. Sortie du bien du patrimoine L’enregistrement sera donc : Au jour de la cession, sortie de l’immobilisation du patrimoine Pour le compte 28. est soldé. Exemple

TVA - Base d'imposition - Fait générateur et exigibilité - Prestations de services Les opérations concernées sont, non seulement les prestations de services de toute nature telles que les réparations, les ventes à consommer sur place, les transports, les locations, les spectacles ainsi que les travaux immobiliers et les services imposables rendus par les membres des professions libérales, les cessions ou concessions de biens meubles incorporels, expressément considérés comme des prestations de services en vertu du IV de l'article 256 du code général des impôts (CGI) mais encore le fait de s'obliger à ne pas faire ou à tolérer un acte ou une situation. Les opérations de commission (lorsque l'intermédiaire agit en son propre nom) ne sont pas considérées comme des prestations de services. Les opérations de façon sont considérées comme des prestations de services. Les développements qui suivent, traitent des règles générales applicables aux prestations de services. - lorsque la prestation de services est : - fabrication de maquettes ou de modèles réduits ;