Finance directe et indirecte. Le rôle du système financier est de mobiliser les ressources des épargnants qui disposent de capacités de financement, afin que les ménages, les entreprises et les acteurs publics (tous baptisés "agents non financiers") qui ont besoin d'argent pour faire fonctionner l'économie puissent en trouver.

On distingue alors deux circuits de financement. La finance directe: les épargnants fournissent des ressources directement aux agents qui en ont besoin en achetant sur les marchés financiers les titres (actions, obligations) émis par ces agents. La finance indirecte: des établissements financiers, en particulier les banques, jouent le rôle d'intermédiaires entre les agents qui ont de l'argent à placer et ceux qui veulent en obtenir. Dans ce dernier cas, on parle également de finance "intermédiée". Untitled. Alternatives Economiques : Dictionnaire mensuel sur l’actualité économique, l’autre regard sur l’économie et la société.

Commentaire:Alors que l'intermédiation bancaire était la norme en France jusque dans les années 1980, on a vu depuis cette date un très important essor des marchés financiers, lesquels permettent une désintermédiation, puisque les emprunteurs peuvent plus facilement emprunter directement auprès d'épargnants et, surtout, que les entreprises qui ont des besoins de financement peuvent désormais émettre plus facilement des actions plutôt que d'emprunter.

La désintermédiation est au fond une sorte de circuit direct entre emprunteurs et prêteurs, alors que l'intermédiation suppose un passage par une banque, qui collecte des ressources auprès de certains (dépôts à terme, bons de caisse, produits financiers divers) pour prêter à d'autres. Fiche repere endettement menages. La part des ménages détenant un crédit reste au plus bas. France : Ralentissement de la croissance du crédit aux entreprises, Actualité des sociétés. PARIS, 4 février (Reuters) - La croissance de l'encours des crédits aux entreprises en France a fléchi en décembre après son accélération de novembre tout en conservant un rythme soutenu, selon les chiffres publiés jeudi par la Banque de France.

Elle s'est inscrite à +4,1% sur douze mois après +4,5% en novembre, sous l'effet d'un net ralentissement des crédits de trésorerie (+6,2% après +9,5% à fin novembre). La croissance des crédits à l'investissement a pour sa part accéléré à +3,2% après +2,7%, une évolution qui tient surtout à un effet de base favorable.

En décembre, les flux de crédits à l'investissement aux entreprises ont été positifs de 1,15 milliard d'euros alors qu'ils avaient été négatifs de 1,67 milliard un an plus tôt. Ceux de crédits de trésorerie ont été pour leur part négatifs de 1,74 milliard après avoir été positifs de 4,8 milliards en décembre 2014. Communiqué de la Banque de France : Le point sur la conjoncture française (Yann Le Guernigou, édité par Sophie Louet) Untitled. La bourse et le financement des entreprises. Alternatives Economiques : Dictionnaire mensuel sur l’actualité économique, l’autre regard sur l’économie et la société.

Commentaire:La valeur d'une action en Bourse dépend évidemment, comme pour tout marché, de l'offre et de la demande.

Mais, comme l'offre est relativement rigide –elle dépend des introductions de nouvelles sociétés en Bourse, des retraits de sociétés anciennes et, surtout, des décisions d'augmentation (ou, plus rarement, de réduction) du capital social–, ce sont les évolutions de la demande qui expliquent l'essentiel des fluctuations quotidiennes de cours. Cette demande dépend certes de la rentabilité actuelle de chacune des sociétés cotées, mais surtout des appréciations portées sur l'évolution à venir de la rentabilité de chacune des sociétés. Il est fréquent que l'on mesure le PER(price earning ratio), c'est-à-dire le rapport cours en Bourse/bénéfices nets réalisés. Débat méthodologique:Le rôle des actionnaires fait l'objet de nombreux débats. Économie - Les 25 plus fortes capitalisations boursières en actions françaises ou assimilées d'Euronext Paris en 2015.

Alternatives Economiques : Dictionnaire mensuel sur l’actualité économique, l’autre regard sur l’économie et la société. Commentaire:En France, la loi impose que le placement d'un emprunt obligataire soit subordonné à une autorisation de l' Autorité des marchés financiers, car il s'agit d'un appel public à l'épargne.

Cette autorisation dépend de l'examen des comptes de l'émetteur au cours des cinq années précédant le lancement de l'emprunt, de manière à garantir à l'épargnant qui souscrirait un minimum de sécurité sur la solidité de l'organisme émetteur. Les emprunts obligataires sont généralement le fait d'organismes importants. La procédure d'autorisation contribue à donner aux obligations une sécurité suffisante pour que les titres correspondants soient admis à la cotation en Bourse, c'est-à-dire puissent faire l'objet d'échanges organisés permettant à leurs détenteurs de les revendre en cas de besoin.La plupart des obligations sont émises à taux d'intérêt fixe.

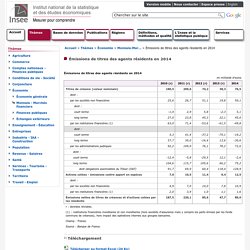

Économie - Émissions de titres des agents résidents en 2014. Téléchargement Télécharger au format Excel (24 Ko) Commentaire Pour en savoir plus "Les comptes de la Nation en 2014 - Le PIB croît légèrement, le pouvoir d’achat des ménages accélère ", Insee Première n° 1549, mai 2015 "L'économie française", Insee Références, édition 2015 Banque de France- Zone euro - Principaux indicateurs économiques et financiers- Bulletins de la Banque de France- Rapport annuel.