Support Ciel Compta Evolution. Faire un cadrage de TVA. Toute entreprise a intérêt à faire un cadrage de TVA, que ce soit à l’occasion de la clôture d’un exercice comptable ou lors de l’établissement d’une déclaration de TVA.

Compta-Facile vous indique : qu’est-ce qu’un cadrage de TVA ? Pourquoi en faire un ? Comment l’établir ? Qu’est-ce qu’un cadrage de TVA ? Un cadrage de TVA est représenté par l’établissement de différents tableaux permettant de vérifier : que la TVA collectée figurant dans les comptes 4457 corresponde bien au produit du chiffre d’affaires hors taxes par le taux de TVA en vigueur ⇒ On appelle cela le cadrage de TVA base par taux que les sommes indiquées dans les déclarations de TVA correspondent bien aux sommes présentes en comptabilité ⇒ On appelle cela le rapprochement entre les bases déclarées et les sommes figurant en comptabilité.

Fiscalité 2017: l'amortissement "Macron" prorogé et étendu, l'amortissement exceptionnel des logiciels supprimé. Tandis que le "suramortissement Macron" est prorogé et étendu par la loi de finances rectificative pour 2016, le dispositif fiscal d'amortissement exceptionnel des logiciels est supprimé par la loi de finances pour 2017.

Le point sur le "suramortissement Macron" Les entreprises passibles peuvent pratiquer en principe sur leur résultat imposable une déduction exceptionnelle (ou "suramortissement") au titre de certains investissements réalisés (fabriqués, acquis ou pris en crédit-bail) entre le 15 avril 2015 et le 14 avril 2017. Cette déduction exceptionnelle égale à 40% de la valeur d'origine des biens éligibles, est répartie linéairement sur la durée normale d'utilisation des biens concernés. En pratique, lorsqu'un bien est commandé mais qu'aucune livraison effective ou réception provisoire n'a eu lieu, le bien n'est pas réputé acquis.

Diverses précisions utiles ont été fournies par l'administration. Suramortissement -La déduction exceptionnelle en faveur de l'investissement prolongée jusqu'en avril 2017 - professionnels. Le dispositif fiscal de suramortissement (ou déduction exceptionnelle en faveur de l'investissement), mis en place depuis le 15 avril 2015 pour inciter les entreprises à réaliser des investissements productifs, et qui devait s'achever le 14 avril 2016, va être prolongé jusqu'au 14 avril 2017.

Les entreprises soumises à l'impôt sur les sociétés (IS) ou à l’impôt sur le revenu, selon un régime réel d’imposition normal ou simplifié, peuvent déduire de leur résultat imposable une somme égale à 40 % de la valeur d’origine d’un bien acquis ou fabriqué (hors frais financiers), en plus de l’amortissement habituel. Toutes les entreprises sans distinction de secteur, de taille ou d'effectif sont concernées, à la seule condition qu'elles soient soumises à un régime réel d'imposition. Amendement au PLF 2017 : amortissement des véhicules de tourisme. Dernière mise à jour 22/05/2017 Ce mercredi, les députés ont adopté en commission des finances, un amendement au projet de loi de finances pour 2017 modifiant la réforme prévue par le Gouvernement au sujet de la limite de déduction des amortissements des véhicules de tourisme.

PLF 2017 initial : augmentation du seuil de déduction pour certains véhicules Actuellement, l'amortissement des véhicules de tourisme est déductible du résultat imposable dans la limite de 18.300 € TTC. Un dispositif analogue existe pour les véhicules pris en location. Une réintégration extra-comptable doit ainsi être pratiquée pour la fraction des dotations aux amortissements relatives au prix d'acquisition TTC qui excède 18.300 € TTC. La fiscalité des véhicules de tourisme pour l'entreprise. Le coin des entrepreneurs vous présente un article technique sur la fiscalité des véhicules de tourisme de l’entreprise, avec notamment la TVS, la TVA et les amortissements comptables.

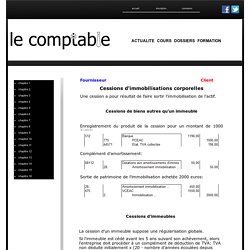

Les sociétés sont parfois amenées à acquérir des véhicules de type « particulier » (notamment des véhicules de tourisme, des véhicules commerciaux, des voitures Canadiennes, des breaks et des minibus de moins de dix places disposant de deux points d’ancrage à l’arrière). Or, ces acquisitions ne sont pas sans effet au regard de la fiscalité. En effet, l’entreprise devient éventuellement redevable de la taxe sur les véhicules de tourisme, elle perd le bénéfice de la déduction de la T.V.A sur la facture d’achat et les amortissements sont susceptibles de faire l’objet d’une réintégration extracomptable. De plus, selon le type de véhicule, la déductibilité de la T.V.A sur carburant est parfois remise en cause. Cours comptabilité chapitre 10 page 1. Fournisseur Client Cessions d'immobilisations corporelles Une cession a pour résultat de faire sortir l'immobilisation de l'actif.

Cessions de biens autres qu'un immeuble Enregistrement du produit de la cession pour un montant de 1000 euros: Complément d'amortissement: Cessions d'immeubles La cession d'un immeuble suppose une régularisation globale. Si l'immeuble est cédé avant les 5 ans suivant son achèvement, alors l'entreprise doit procéder à un complément de déduction de TVA: TVA non déduite initialement x (20 - nombre d’années écoulées depuis l’achat du bien) / 20 Si l'immeuble est cédé après les 5 ans suivant son achèvement et avant les 20 ans suivant son achèvement, alors l'entreprise doit procéder à un reversement de TVA: TVA initialement déduite x (20 - nombre d’années écoulées depuis l’achat du bien) / 20 Reversement de TVA sur immeuble acheté 200000 euros il y a 10 ans avec coefficient de déduction égal à 0,6: Reversement= 39200 x 0,6 x (20-10) / 20= 11760.