Immo. Le coût d'acquisition d'une immobilisation - généralités. La valeur d’entrée des immobilisations est enregistrée au débit du compte approprié de la classe 2. Si le paiement n’est pas immédiat, on utilise le compte 404Compte 404 - Fournisseurs d'immobilisations (Compte de passif) Fournisseurs d’immobilisations ou 405Compte 405 - Fournisseurs d'immobilisations - Effets à payer (Compte de passif) si on règle par un effet de commerce.

En cas d’avances ou d’acomptes, on utilise les comptes 237Compte 237 - Avances et acomptes versés sur immobilisations incorporelles (Compte d'actif) ou 238Compte 238 - Avances et acomptes versés sur commandes d'immobilisations corporelles (Compte d'actif) . La valeur d’entrée dans le patrimoine des immobilisations est le coût d’acquisition qui comprend : *Le prix d’achat, y compris les droits de douane et taxes non récupérables (par exemple la TVA qui ne serait pas déductible), après déduction des remises, rabais commerciaux et escomptes de règlement EXEMPLES de coûts directement attribuables : *Sur OPTION.

Scénario 3. Les amortissements : détermination et comptabilisation. Amortir une immobilisation, c'est tenir compte de sa perte de valeur dans le temps.

C'est une opération d'inventaire que l'on passe dans un journal dit d'opérations diverses ou dans un journal dédié aux immobilisations. En cas de divergence avec la fiscalité, un amortissement dérogatoire sera comptabilisé. L'amortissement de l'immobilisation passera par un compte 681 au débit et un compte 28 au crédit. Dans le cadre de la crise sanitaire, les petites entreprises sont autorisées à différer une partie de leurs amortissements en comptabilité. L'entreprise qui investit dans l'acquisition d'une immobilisation (immeuble, machine, voiture, ordinateur) ne s'appauvrit pas.

C'est la perte de valeur du bien immobilisé qui appauvrit l'entreprise. Les dotations aux amortissements sont comptabilisées à la clôture d'un exercice comptable Cette tolérance concerne les petites entreprises telles que définies à l'article L123-16 du code de commerce. Le mode linéaire Calculer l'amortissement linéaire Exemple. Les règles de dépréciation des immobilisations. Lorsqu’une immobilisation perd de la valeur au point que sa valeur nette comptable devienne supérieure à sa valeur actuelle, une dépréciation doit être constatée dans les comptes.

Compta-Facile revient sur cette notion importante de la comptabilité en répondant à la question : comment déprécier une immobilisation ? Les règles de dépréciation présentées ici s’appliquent aux immobilisations corporelles et incorporelles. D’autres dispositions s’appliquent pour les immobilisations financières. Les principes comptables à appliquer. La comptabilité et les résultats qui en découlent reposent sur des principes comptables.

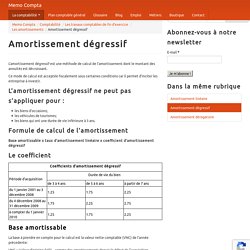

Ces derniers doivent être respectés. Il s’agit notamment du principe de prudence, du principe de séparation des exercices, du principe du coût historique… Ils revêtent une importance capitale et permettent de répondre à l’objectif de la comptabilité : transmettre une information économique et financière fiable. Compta-Facile vous présente les principes généraux édictés par le PCG (Plan Comptable Général) à appliquer en comptabilité. Amortissement dégressif. L’amortissement dégressif est une méthode de calcul de l’amortissement dont le montant des annuités est décroissant.

Ce mode de calcul est acceptée fiscalement sous certaines conditions car il permet d’inciter les entreprise à investir. L’amortissement dégressif ne peut pas s’appliquer pour : Amortissement linéaire. Formule de calcul de l’amortissement Base amortissable x taux d’amortissement Base amortissable La base à prendre en compte pour le calcul est la valeur brute (valeur d’achat HT + frais annexes) du bien en déduisant la valeur résiduelle.

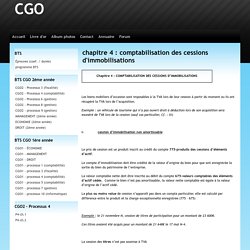

Amortissement dégressif. Amortissement linéaire. Chapitre 4 : comptabilisation des cessions d'immobilisations. Les biens mobiliers d’occasion sont imposables à la TVA lors de leur cession à partir du moment ou ils ont récupéré la TVA lors de l’acquisition.

Exemple : un véhicule de tourisme qui n’a pas ouvert droit à déduction lors de son acquisition sera exonéré de TVA lors de la cession (sauf cas particulier, Cf. : III) I- cession d’immobilisation non amortissable Le prix de cession est un produit inscrit au crédit du compte 775-produits des cessions d’éléments d’actif. Comment choisir la durée d'amortissement des immobilisations.

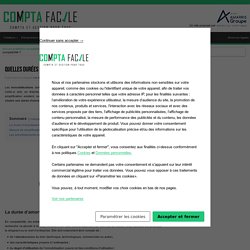

Les immobilisations doivent, pour la plupart, être amorties sur une période appelée durée d’amortissement.

Celle-ci doit, en théorie, correspondre à la durée d’utilisation de chaque bien. Cependant, des mesures de simplification existent, notamment pour les PME. Compta-Facile vous présente sa fiche complète permettant de choisir une durée d’amortissement pour ses immobilisations. Vous souhaitez créer votre société ? Obtenez rapidement un devis gratuit et adapté à vos besoins de la part de notre partenaire Amarris Direct. Formalités de création d'une SARL. Après avoir évoqué les caractéristiques importantes au sujet de la création d’une SARL, nous allons vous expliquer dans ce dossier toutes les formalités de création à accomplir pour créer votre SARL.

Les formalités de création d’une SARL comprennent notamment : la rédaction des statuts de la SARL, le dépôt des apports en numéraire et l’évaluation des apports en nature, la publication d’un avis de constitution… et se concluent par le dépôt de la demande d’immatriculation d’une SARL au centre de formalités des entreprises. Voici les étapes à respecter et les formalités à accomplir pour créer une SARL : Article L225-3 - Code de commerce. Comment créer une société anonyme ? Les conditions - Savoirs juridiques. La Constitution d’une Société Anonyme répond à des règles parfois complexes.

Le Code de Commerce prévoit un certain nombre de règles contraignante quand la Société Anonyme est constitué par une offre publique de titres financiers (appel public à l’épargne). P2 Scénario 2 : Autres régularisations d'inventaire. Processus 2 : opérations inventaire.