Qu'est-ce qu'un tableau de bord ? Définition. Un tableau de bord n'est pas qu'un simple présentoir d'indicateurs piochés ici ou la et placés à la va-comme-je-te-pousse sur un même écran.

Ce n'est pas non plus un outil de gestion exclusivement tourné vers les résultats, le passé. Le tableau de bord est avant tout l'instrument clé d'un pilotage pro-actif rendant possible l'entreprise innovante. Voyons le principe et la manière de le concevoir pour parvenir à bâtir une véritable aide à la décision pour tous les acteurs de l'entreprise, une étape fondamentale pour toute innovation managériale. La prise de température n'a jamais guéri qui que ce soit. Elle reste cependant indispensable pour établir un diagnostic et conduire à la guérison.

Points de retraite Agirc - Arrco 2019 - 2020. Novembre 2019 Voici la valeur du point de retraite complémentaire Agirc - Arrco et le prix d'achat du point en 2019 et 2020.

Avec un point sur la dernière réforme de janvier 2019 qui a vu la fusion des régimes Agirc et Arrco. Réforme Fusion des régimes Les retraites complémentaires ont connu un changement important depuis janvier 2019, puisque les régimes Agirc et Arrco ont fusionné. Conséquence pratique : il n'existe plus qu'une seule valeur du point, celle du point Agirc-Arrco. Coefficient de conversion Pour convertir les points Agirc en points Agirc-Arrco, il faut multiplier le nombre de points Agirc par 0,347791548. Calcul Régulièrement, l'Agirc - Arrco met à jour : Retraite Arrco - Montant et calcul

Comment se calcule le montant d'une pension de retraite complémentaire Arrco.

Formule et règles de calcul En tant que salarié, vous cotisez à l'Arrco pour votre retraite complémentaire. Les cotisations que vous versez sont alors comptabilisées chaque année sous forme de points. Plafond de la sécurité sociale (PMSS) Plafond mensuel et annuel de la Sécurité Sociale 2018-2019. Définition du PSS : à quoi sert le plafond de la Sécurité sociale ?

Le plafond de la Sécurité sociale (PSS ou plafond SS) est un montant défini par le Code de la sécurité sociale. Il est décliné en montant annuel, mensuel, hebdomadaire, journalier et horaire. La déclaration sociale nominative (DSN), comment cela fonctionne ? La DSN : qu'est-ce que c'est ?

Mise en oeuvre progressivement depuis 2017 et généralisée depuis le 1er janvier 2019, la DSN remplace dans la plupart des cas la DADS-U (déclaration annuelle des données unifiées). Elle est le moyen de transmission des données employeurs pour déclarer et payer leurs cotisations aux organismes sociaux. Cette déclaration unique, mensuelle et dématérialisée permet aux employeurs de simplifier, sécuriser et fiabiliser les obligations sociales. La déclaration sociale nominative (DSN) Depuis le 1er janvier 2017, la DSN est le seul mode déclaratif pour transmettre les déclarations périodiques adressées par les employeurs aux organismes de protection sociale et signaler des événements (maladie, attestation employeur destinée à Pôle emploi...).

En remplaçant la majorité des déclarations sociales, cette déclaration unique, mensuelle et dématérialisée permet aux employeurs de simplifier, sécuriser et fiabiliser les obligations sociales. Pour les salariés, elle apporte un traitement des dossiers plus rapide, avec moins de risques d’erreur ; tous les organismes recevant directement les informations qui concernent leur périmètre.

Pôle emploi : Prélèvement à la source. Prélèvement à la source : taux, paiement et régularisation. Prélèvement à la source : ce qu'il vous faut savoir Le calendrier du prélèvement à la source Le taux du prélèvement à la source Le taux du prélèvement à la source sera calculé par le fisc à partir de vos revenus de 2017 déclarés en mai-juin 2018.

Ce taux sera indiqué sur votre avis d'imposition 2018 et il sera communiqué à ceux qui vous versent vos revenus (employeur, caisses de retraite, Pôle emploi, Sécurité sociale...) au second semestre 2018. Si vous êtes marié ou pacsé, vous pourrez opter pour l'application d'un taux individualisé pour chacun plutôt que pour le taux de prélèvement du foyer fiscal, calculé en fonction de la différence de revenus entre vous et votre conjoint.Si vous êtes salarié, vous pourrez demander au fisc de ne pas communiquer le taux de prélèvement de votre foyer à votre employeur.

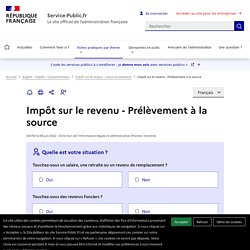

Impôt sur le revenu - Prélèvement à la source (PAS) Salaires et assimilés Le prélèvement s'applique aux revenus suivants : Traitements et salairesPensions de retraiteAllocations de chômageIndemnités journalières de maladieFraction imposable des indemnités de licenciement L'impôt est prélevé directement sur votre revenu par le collecteur (votre employeur ou caisse de retraite, Pôle Emploi, l'Assurance maladie) selon un taux de prélèvement calculé par l'administration fiscale.

Si votre situation change en cours d'année (modification des revenus ou situation de famille), vous pouvez demander une modification de votre taux. Cette modulation sera possible à la baisse sous certaines conditions. Revenir au sommaire de cette partie Revenus fonciers Ils sont soumis à l'impôt sur le revenu par des acomptes prélevés par l'administration fiscale sur votre compte bancaire.

Les acomptes prélevés sont calculés par l'administration fiscale sur la base du montant des revenus déclarés l'année précédente. Revenus des travailleurs indépendants Pensions alimentaires. BAREME - IR - Prélèvement à la source de l'impôt sur le revenu - Grilles de taux par défaut et montant de l'abattement pour les contrats courts. Cotisations sociales, cotisations patronales, quelles différences.

Les cotisations sociales dues sur les salaires se divisent en deux catégories : les cotisations patronales et les cotisations salariales. Dans certains cas, vous pouvez être exonéré de cotisations patronales, mais très rarement de cotisations salariales. Le point sur ces deux types de cotisations obligatoires. Cotisations salariales et patronales, un même objectif, des modes de calcul différents Les cotisations sociales, qu’elles soient salariales ou patronales, sont dues sur les salaires versés aux employés de votre entreprise. Elles financent la couverture sociale de base des salariés. Maladie,vieillesse,allocations familiales,accident du travail et maladies professionnelles,invalidité-décès,chômage.

Charges sociales 2019 : taux, calcul et cotisations. Les cotisations, contributions et autres taxes sont payées par les employeurs et les salariés. Voici, en détail, comment se calculent les charges sociales en 2019. Pour les employeurs, les charges sociales représentent un coût. Pour les salariés, elles rognent le salaire brut. Collectées par l'Urssaf, l'Arrco, l'Agirc ou encore les OPCA ces contributions pèsent lourd sur le bulletin de salaire des salariés du secteur privé, mais aussi des fonctionnaires. Taux de cotisations. Au 1er octobre 2019, la réduction Fillon monte en puissance LégiSocial.

Préambule ¶ La raison pour laquelle, la détermination de la réduction Fillon connaît un régime « d’exception » en 2019, est que le champ des cotisations patronales URSSAF entrant dans le champ de la réduction FILLON est élargi, en 2 temps (et dans certains cas dès le 1er janvier 2019).

Entreprises de moins de 20 salariés ¶ Période 1er janvier au 30 septembre 2019 Période 1er octobre au 31 décembre 2019 Entreprises de 20 salariés et plus (et soumises à un taux de FNAL fixé à 0,50 %) ¶ Le calcul de la réduction.